截至目前,关于1月29日以来加密市场下跌的真正原因,仍然笼罩在一片迷雾之中。有观点认为,这源于香港某宏观对冲基金因日元与贵金属套利策略失利,被迫抛售比特币以弥补流动性缺口;也有传言指向10.11做市商破产清算所带来的风险扩散。然而,这些说法中,有的已被当事方公开否认,有的仍停留在无法核实的传闻阶段,真相依旧不明。那么究竟是什么原因导致了加密货币被大量抛售?

事实上,市场的下跌并非源于某个单一“火药桶”的爆炸而引发的连锁崩塌,而是源于系统性悲观情绪的持续发酵,最终演变为集体的抛售行为。这种悲观情绪主要源于以下两个方面:

一、宏观预期发生改变

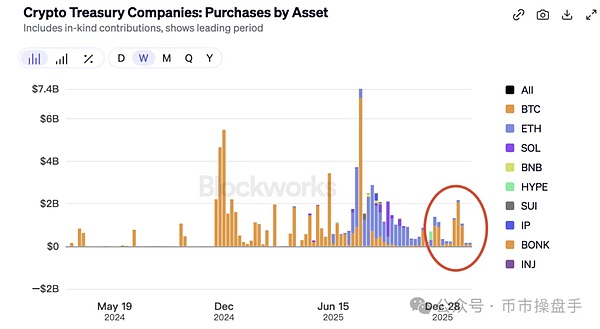

今年以来,多位宏观领域的权威人士纷纷对美元债务见顶发出警告。其中,桥水基金创始人达利欧的观点最具代表性。他指出,每一轮债务周期见顶,首当其冲的便是不生息的投机性资产。这类资产的上涨高度依赖高杠杆驱动的信用扩张。以加密市场为例,2025年以来的上涨行情,很大程度上得益于加密财库公司(DAT)持续的股权与债权融资。然而,当宏观流动性进入收紧周期时,DAT不仅面临融资能力枯竭的风险,甚至可能因债务杠杆高企而被迫抛售资产自保。这不再是简单的情绪回调,而是上一轮宽松周期赖以生存的金融杠杆开始反噬。

而凯文·沃什在下一任美联储主席角逐中胜出的消息,无疑为这轮宏观转向按下了确认键。作为普林斯顿学派代表人物,沃什的履历中贯穿着对道德风险的警惕。他的胜选向市场传递了一个清晰的信号:那个动辄出手托底、为每一次市场波动兜底的“美联储看跌期权”,正在成为过去式。对于早已习惯在流动性温床中生长的高杠杆资产而言,这或许是最为致命的打击——当最后贷款人选择袖手旁观,杠杆的崩塌便只能依靠价格本身来完成出清。

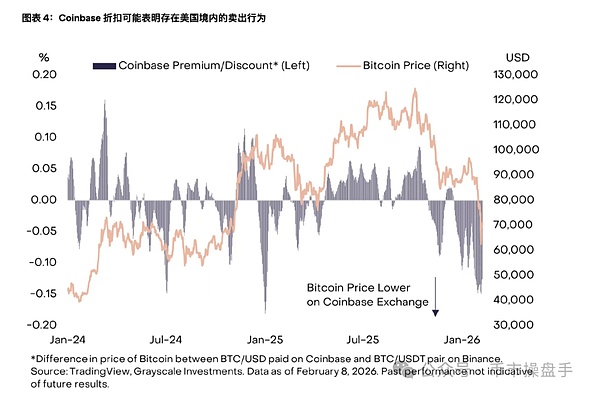

正是基于这一预判,美国大量机构选择在沃什正式上任之前便抢跑离场。与其被动承受未来不确定性带来的持续折价,不如抢在流动性彻底干涸前将高风险资产换成现金。这种高度一致的避险行为,又反过来加速了市场的下跌,形成了一种自我实现的预言——市场并非在等待危机降临,而是在用抛售提前“兑现”那个他们预感到即将到来的危机。

当然,面对这场潜在的金融海啸,特朗普政府也在竭力为不断逼近的债务悬崖踩下刹车。无论是持续向美联储施压以推动降息,还是试图通过对外资源掠夺来填补财政缺口,亦或是大刀阔斧地推行开源节流举措,本质上都是在与时间赛跑,赶在杠杆彻底失速之前,为市场争取一次平稳着陆的机会。

如果美国债务失控的危局最终得到遏制,那么加密市场在经历第一波“杀预期”的冲击后,仍有望迎来情绪修复的机会。这就像企业提前计提资产减值——只要实际的巨额亏损并未真正发生,那么当警报解除时,此前被计入的损失便可以回拨,市场也将随之重估。

二、极致抱团瓦解后的“多杀多”,杠杆踩踏

特朗普上台后,比特币走出了一轮缩量上涨行情,其背后的主要推手是机构间高度一致的抱团共识。然而,这种量价背离的上涨模式埋下了双重隐患:一方面导致筹码换手极不充分,下方支撑结构松散;另一方面使得浮盈盘大规模堆积,市场的抛售压力始终未能得到有效释放。

这种上涨本质上是一场存量资金的加仓狂欢,其代价是不断推升场内的仓位。机构抱团固然能在一段时间内维持价格的坚挺,甚至制造出“跌不下去”的幻觉,但这种幻觉的维系需要两个前提:一是共识不能松动,二是外部不能出现更强的吸金效应。然而,当宏观预期转向、流动性收紧,无风险资产与大宗商品开始对资金产生虹吸效应时,机构内部的裂痕便悄然出现。最先离场的人或许还能全身而退,但随着抛售启动,本就稀疏的买盘瞬间就会被吞噬。于是,一个看似普通的利空,便足以引爆积压已久的抛压——比特币在一周内暴跌35%,那些曾经坚不可摧的抱团共识,最终沦为踩踏式出逃的助推剂。

在宏观转向和抱团共识破裂之后,加密市场不可避免地进入深彻去杠杆的周期。这一次,市场要挤掉的不是价格,而是估值泡沫;要剔除的不是波动,而是纯粹的投机性。过去几年,太多项目依靠叙事和情绪就能撑起百亿市值,太多资产在没有任何基本面支撑的情况下被杠杆推至天价。当潮水退去,这些裸泳者将最先暴露在沙滩上。

去杠杆的过程,也是一场残酷的价值回归。市场开始用最朴素的标准重新审视每一个资产:它的现金流在哪里?它的用户在哪里?它的应用能不能解决真实问题?那些只有白皮书和路线图的项目,那些依赖“赛道叙事”和“生态预期”支撑的标的,在流动性干涸后将失去最后的避风港。投资者不再为梦想买单,只愿为看得见的实用性付费。

但泡沫的出清,往往也是新共识孕育的开端。当投机者离场,真正的builders 还在继续建设;当杠杆消失,真实的需求反而浮出水面。那些能够在寒冬中守住底线、持续迭代产品、积累真实用户的项目,终将在下一轮周期中率先复苏。市场的重心将从“谁来接盘”转向“有什么用”,从博傻转向务实——这或许正是加密世界走向成熟的必经阵痛。